Accesul la finanțare este esențial pentru dezvoltarea oricărei afaceri, indiferent de dimensiune sau de sectorul în care activează.

Fondul Național de Garantare a Creditelor pentru IMM-uri (FNGCIMM) este recunoscut ca un partener de încredere de către antreprenori, datorită produselor și programelor de garantare pe care le derulează și care reprezintă scheme eficiente de accesare a finanțărilor adaptate nevoilor reale ale mediului de afaceri.

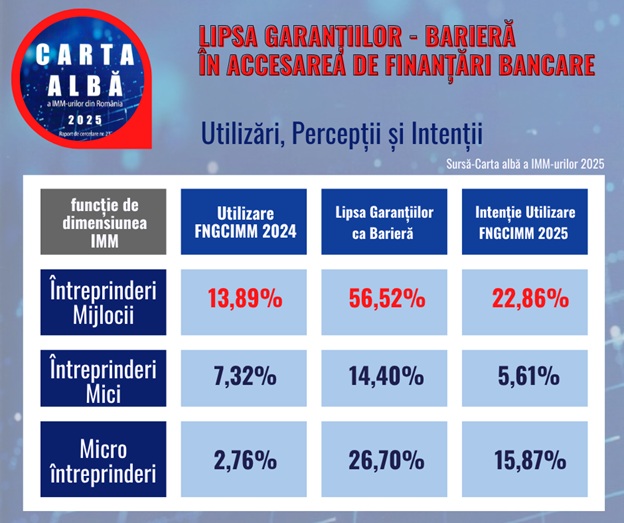

Datele recente publicate în Carta Albă a IMM-urilor 2025 oferă o radiografie relevantă a modului în care garanțiile FNGCIMM sunt percepute și utilizate în funcție de dimensiunea întreprinderii.

Utilizarea garanțiilor FNGCIMM în 2024: dimensiunea contează

Conform răspunsurilor oferite de IMM-urile care au participat la un studiu realizat de Cosiliul Național al Întreprinderilor Mici și Mijlocii, intitulat Carta albă a IMM-urilor 2025, ajuns la cea de-a 23-a ediție, în anul 2024 FNGCIMM a garantat afaceri de toate categoriile, preponderente fiind totuși întreprinderile mijlocii cu 13,89% și cele mici cu 7,32%. Microîntreprinderile au indicat accesarea garanțiilor în procent de numai 2,76%. Studiul a mai relevat că întreprinderile mijlocii au fost cele mai active în utilizarea garanțiilor, ceea ce indică o conștientizare și o integrare mai profundă a acestor instrumente în strategiile lor de dezvoltare.

În același timp, lipsa garanțiilor ca barieră în accesarea finanțărilor a fost resimțită cel mai acut, conform raportului de cercetare, tot de întreprinderile mijlocii (56,52%), urmate de microîntreprinderi (26,70%). În contrast, întreprinderile mici (14,40%) par să întâmpine mai puține dificultăți în această privință.

În privința intenției viitoare de utilizare a garanțiilor FNGCIMM, întreprinderile mijlocii (22,86%) și microîntreprinderile (15,87%) arată cel mai mare interes pentru garanțiile FNGCIMM, în timp ce intenția întreprinderilor mici (5,61%) este mai redusă.

| Dimensiune Firmă | Utilizare FNGCIMM (2024) | Lipsa Garanțiilor ca Barieră (%) | Intenție Utilizare FNGCIMM (%) |

| Microîntreprinderi | 2,76% | 26,70% | 15,87% |

| Întreprinderi mici | 7,32% | 14,40% | 5,61% |

| Întreprinderi mijlocii | 13,89% | 56,52% | 22,86% |

Ce ne spun datele: corelații relevante

Aceste rezultate ale raportului permit realizarea unei corelații între nevoia de garanții și intenția de utilizare efectivă a produselor FNGCIMM:

Întreprinderile mijlocii: declară că sunt afectate cel mai mult de lipsa garanțiilor , dar în același timp au știut să valorifice oferta de garantare existentă, recunosc eficiența acestora și își doresc să le utilizeze în continuare. Peste jumătate dintre antreprenorii chestionați au semnalat lipsa garanțiilor ca fiind un obstacol semnificativ în calea finanțării, însă doar 13,89% le-au utilizat efectiv în 2024. În același timp, deși 22,86% dintre respondenți declară intenția de a apela la FNGCIMM, decalajul între nevoie și intenția de utilizare rămâne major. Firmele mijlocii sunt adesea mai complexe, cu nevoi financiare consistente, dar și cu o expunere crescută la riscuri. Totuși, au departamente financiare care le pot facilita accesul la produse financiare, inclusiv prin competențe avansate în negocierea cu reprezentanții bancari.

Întreprinderile mici: par cele mai puțin atrase de garanțiile FNGCIMM, preferând alte surse de finanțare (leasing 46%, fonduri nerambursabile 37%, credite negarantate70%). Doar 7,32% le-au accesat în 2024, deși 14,40% reclamă lipsa garanțiilor ca problemă. Interesant este că intenția de a apela la FNGCIMM este, în acest caz, chiar mai mică decât nivelul percepției barierei: doar 5,61% spun că ar utiliza produsul. Această contradicție semnalează o provocare specifică în a identifica motivele care stau în spatele acestui comportament, fie ele de percepție sau de eligibilitate.

Microîntreprinderile: aproximativ 1 din 4 societăți identifică lipsa garanțiilor drept barieră, în condițiile în care aproape 60% au preferat autofinanțarea afacerilor. Totuși au accesat garanții sub nivelul mediu de accesare în 2024, de 5,25%, iar intenția de accesare este sub nivelul perceput ca fiind necesar, deși mai mare ca la întreprinderile mici. Dacă analizele mai detaliate asupra acestui segment nu ar indica probleme de eligibilitate greu de depășit, mai ales din perspectivă financiară, răspunsurile oferite pot indica o nevoie de produse mai accesibile și sprijin informațional. Diferența dintre cei care spun că au nevoie și cei care acționează concret arată un teren fertil pentru intervenții profitabile pentru toate părțile.

Ce ar trebui să știe antreprenorii?

Fondul Național de Garantare a Creditului pentru IMM-uri funcționează ca un liant între bancă și antreprenor, facilitând acordarea unui credit, chiar și în lipsa garanțiilor proprii. Banca va cere garanții pentru a asigura riscul de neplată, iar dacă garanțiile proprii sunt insuficiente, FNGCIMM poate garanta până la 80% din valoarea creditului.

Concluzionăm că, în ceea ce privește garantarea creditelor în România, intervențiile bine calibrate ale garanțiilor FNGCIMM, pot deveni un instrument cheie nu doar pentru finanțări punctuale, ci pentru creșterea durabilă afacerilor și pe termen mai lung, a întregului ecosistem antreprenorial.

Mulțumim tuturor autorilor Cartei Albe a IMM-urilor din România 2025 pentru efortul de a oferi un instrument coerent, util și valoros pentru înțelegerea ecosistemului antreprenorial românesc.

Datele, analizele și concluziile acestei cercetări pot fi o resursă strategică pentru toate instituțiile implicate în sprijinirea mediului de afaceri.

Sursa: fngcimm.ro